- 时间:2020.12.27

- 阅读量:1822

- 来源:易社保

根据官方发布的数据,全国社保卡持卡人数超过13亿人,已覆盖超过93%的人口——也就是说,大部分的人都得到了社保的保障。

但作为社保的另外一个重要的补充——商业保险,大家却了解甚少。易社保就来给大家一一讲讲。

一、都有社保了,为什么还要买商业保险?

1、社保保障什么,有什么不足?

一般职工社保包括:养老保险、医疗保险、失业保险、生育保险、工伤保险。

· 养老保险:一般累计缴满 15 年,达到法定退休年龄可以领取,交的多,领的多;

· 医疗保险:门诊、住院医疗费保险,缴满一定年限退休后终身享受医保待遇;

· 生育保险:报销怀孕和生产的各项医疗费用和生育津贴;

· 失业保险:累计缴满一定期限,非主动离职,每月可以领一笔钱作为临时过渡;

· 工伤保险:因工受伤或职业病等原因,可以申请工伤鉴定,领取一笔工伤补贴保障生活;

对于大部分的人来说,社保最重要的险种无疑是医疗保险了:可以报销门诊、住院的医疗费用,允许带病投保、保证续保和长期有效等。

但是医保报销有起付线、封顶线、报销比例和医保三目录等限制,并不能解决所有的医疗费用。

医疗统筹报销金额(未超过封顶线部分)=(医疗总费用-起付钱-自付费用)×(50%~70%)报销比例

· 医保报销:起付线和封顶线之间的报销范围,简单来说就是费用不到起付线不报,费用超出封顶线不报。

· 自付比例部分:是指要自己承担的那部分。医保并不是百分百报销,不同城市报销比例不一样。以深圳举例,一档医保报销90%,二档医保报销80%。

· 自费内容:不在医保三个目录内的项目。医保三目录明确规定用药、服务、诊疗项目,如深圳药品目录分为三类,甲类药品报销80%,乙类药品报销60%,其他则自费。

通过上面的简单介绍,我们可以看到:医保一旦需要大额医疗支出,作用就有限了。

2、商业保险如何补充社保?

商业医疗险的品种非常多,主要分为财产保险(企业、家庭、农业等)和人身保险(疾病保险(重疾、防癌)、医疗保险、寿险、意外险和年金险等)

虽然商保保险种类繁多,但对于普通工薪族而言,最需要考虑的商业保险无疑是四大险种:寿险、重疾险、医疗险和意外险。

· 医疗险:主要解决巨额医疗费用的支出,用于承担住院期间的合理且必要的医疗费用,补充医保中超出的封顶线部分。

· 重疾险:提供因为生大病而失去收入的经济支持。购买重疾险而疾病确诊之后,只要符合条款约定,按合同保额直接给付保险金。拿到钱后具体怎么花、花多少,都可以由自己来定,相当程度上缓解了经济问题。

· 商业意外险和寿险:主要对抗家庭经济支柱不幸全残或身故给家庭带来的经济危机,这方面也是社保保障非常薄弱的部分。

3、社保加商保,让生活更加美好

社保是国家最重要的社会福利制度之一,人人都有资格参加。它的特点是“低水平、广覆盖”,但这也意味着它只能满足基本保障,也无法解决因大病导致的家庭收入问题,保障家庭的生活质量。

商保可以作为医保的有力补充,商业医疗险可以弥补自费和报销比例的缺失部分,补充社会保险的不足,在某种程度上是解决风险问题的必需品。

所以说,社保加商保,让生活更加美好~

二、市面上的商业保险种类繁多,你知道怎么购买吗?

1、您想保障什么?

· 买什么保险?

上面讲到的四大险种,并不是每个人都要买齐。

不同人群的特点不同,买的保险也不一样。具体如下:

孩子:孩子没有收入,不承担家庭责任,所以不用买寿险。但大病、意外风险需要保障。

大人:上有老下有小,是家庭的支柱,所以要重点保障,四大保险种类应该全面配置。

老人:老人退休,没有了家庭责任,同样不需要寿险;但意外险和医疗险一定要买。对老人来说,买重疾保险会非常贵,如果预算充足可以买;但如果预算紧张,也可以不买或者考虑防癌险。

· 买多少保额?

重疾险:保额建议是年收入的 3-5 倍,主要弥补无法工作的收入损失,支付医疗费等。

寿险:保额能够维持家人 10 年以上的花销,并且覆盖房贷、车贷等负债。

医疗险:建议保额在 200 万以上,报销生病住院等花费。

意外险:保额最低 50 万,主要应对意外身故或残疾造成的损失。

2、如何选择商保产品?

· 重疾险怎么选?

重疾险的就是重疾保障,围绕它延展开来的,大致还有这几种保障:轻症/中症保障(指大病中程度较轻的),额外保障,身故保障。确诊合同约定疾病,达到约定状态,或进行约定的治疗,就可以申请理赔,不用等到治疗结束,而且是确定额度一次性赔付,能够有效、快速补充治疗开销。

这里介绍三种非常典型的重疾险类型,看过之后,咱们来细讲每一种适合谁买。

经济版:适合预算有限人群、加保人群

只有重疾保障责任,保至 70 岁的保险产品,正好涵盖人生重要的赚钱阶段,一两千块就能买到 30 万保额,预算有限时一定要用有限的钱换杠杆最大的保障。

同样也适合已经买过重疾险,但是觉得保额还不足的,用来增强对冲重疾风险的能力,是非常实用而且经济的版本。

举个例子

30岁的A女士,有房贷有车贷,一旦生病后果不堪设想,因此她选择省下两个月的零花钱买一份无忧人生2022,选择基础责任,30万保额,30年交,保至70岁,只需要1458元。

进阶版:适合大部分人群、初次配置人群

包括重疾保障,轻症、中症保障,同时将保障期限拉长至终身,是大家初次配置重疾险的合适选择,由于重度恶性肿瘤是非常高发的重疾,加上二次赔,30万保额保费不到五千,就能做到保终身而且比较完备的保障。

举个例子

30岁的B先生,收入稳定,是家庭的主要经济来源,但由于工作繁忙,经常熬夜加班,觉得自己的身体状况大不如前了,他选择了完美人生守护2022,选择基础责任加重度恶性肿瘤二次赔,30万保额,30年交,保终身,保费4587元。

豪华版:适合高追求人群

如果预算比较宽裕,想要保障一次到位,可以选择像健康保青春多倍版这类重疾多次赔付的重疾险,重疾保额三次递增,还有特定高发疾病二次赔保障,带身故,按概率来说理赔的可能性很大,不过保费也确实比较可观,30万保额就已经需要七千多了,这里就不举例了。

· 百万医疗险怎么选?

百万医疗保险能够报销看病住院的医疗费,不用再为高额医疗费发愁,保费还不贵。但是挑选这种保险时也需要注意重点,否则好产品却发挥不了作用,就很让人惋惜了。

选择百万医疗险一定要关注这三点:

续保问题

百万医疗险因为费率比较低,非常受大家的欢迎,但由于保险公司风险管控的原因,对投保和续保的要求一般来说都比较严格,一旦身体出现异常,很多百万医疗都是无法购买的。所以续保条件好不好,决定了我们的保障是否能长久。

一般来说我们关注的,一是能不能保证续保,二是续保需不需要审核健康状况,三是停售后能不能续保。

举几个例子:

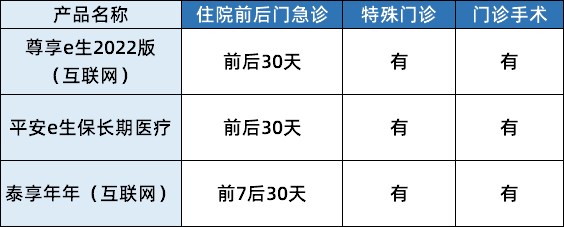

泰康的泰享年年就是一款保证20年续保的产品,平安e生保也是可以长期保证续保,但续保时需要审核健康状况调整费率,而尊享e生2022版(互联网版)虽然续保条件普通,但是胜在投保年龄最高70周岁,高龄人群也可以投保,另两款55周岁以后就不能投了。大家根据自身情况可以选择相应的产品。

保障内容

百万医疗险的报销额度一般都在百万以上,对一般人来说保额都是足够的,因此不用作为很重要的考量标准。

那我们需要考量的是什么呢?一是报销比例尽量选择高的;二是尽量选择免赔额少的,一般疾病住院1万免赔额,重疾0免赔或者和一般疾病共用免赔额是比较常见的;三是容易忽略的一点,就是门诊报销,主要看是否还包含这3类,特殊门诊、住院前后门急诊、门诊手术。

增值服务

增值服务根据产品和承保公司不同,也有区别,保得医疗服务可以提高就医体验,有的时候还有雪中送炭的效果。比如医疗垫付服务、重疾绿色通道服务、肿瘤特药服务、术后家庭护理服务等等。

众安尊享e生2022版(互联网)的增值服务就属于百万医疗险中比较优秀的。

每个人关心的增值服务有所不同,大家挑选的时候可以根据自身情况和喜好进行选择,这里就不多赘述。

· 意外险怎么选?

意外险保障比较简单,需要重点关注几点:意外身故、意外伤残、意外医疗。

对成年人来说,肩负着家庭责任,一旦发生意外,家里的经济就断了,所以要关注身故/伤残的保额。

对孩子和老人来说,孩子天性爱玩容易磕碰,老人身体不好也容易跌倒扭伤,最常用到的就是意外医疗。

意外险价格便宜,两三百块就能买到几十万保额,这种保险不管年龄大小都建议买。

· 寿险怎么选?

定期寿险的保障,各家几乎都一样,身故了能赔一笔钱,家中作为顶梁柱的成年人应该重点配置。在挑选时,思路也比较简单,主要有两点:

价格是否便宜:花同样的钱,尽量买更高保额。

免责条款:免责条款就是保险不保障的情况,比如酒驾发生身故。

比如大麦定寿2022就是非常好的一款定寿产品,投保和保障期限很灵活,价格也便宜。

大麦2022线上投保可以免体检,且部分地区有社保的人最高保额可以投到350万 ,健康告知和免责条款都只有3条,很友好。

· 不同预算怎么搭配

介绍完了四大险种,相信大家都对保险有基础了解,但是保障搭配又是一道新的难题。根据每个人的情况不同,合适的保障方案也不同。保险产品成千上万种,下面以重疾险为配置核心,分两种情况给大家做一个搭配的演示,一个是经济版,一个是进阶版。

还是以30岁的A女士为例,有房贷有车贷,预算不足,因此经济版的搭配可以参考以下方案:

配置思路:

①重疾险保障期限缩短,精简保障重点,能有效降低保费;

②利用百万医疗解决重疾险缺失的轻中症医疗费用补充保障;

③带有意外医疗和住院津贴的意外险,性价比高;

④保至70周岁的定期寿险有效保护事业期人身价值和给家人的经济补偿。

作为低预算的保底保障这样的方案总价一年只需要2594元,但是等到经济条件改善还是建议加保一个保障内容更全面的、保障期限为终身的重疾险。

进阶版,我们以30岁的B先生为例,B先生收入稳定,是家里的主要经济来源,但是工作原因导致健康风险增加,所以配置方案应该尽量将疾病保障做全面。参考如下:

配置思路:

①重疾保障做到基本完备,附加恶性肿瘤二次赔付;

②预感将出现健康问题,因此选择长期保证续保的百万医疗险,能确保长期都能够有保障;

③工作繁重、压力大,因此意外险可以着重增加猝死保障;

④增加意外险和寿险的保额,发生不幸时也能保障家庭成员的正常生活来源。

当然以上方案仅供参考,大家的情况各不相同,方案也没有标准答案。

3、购买保险是需要注意:

· 保险公司实力

消费者购买保险产品,有的保障期限是70年、80年以及终身等,因此保险公司的实力十分重要,这关系到消费者自身的权益,建议消费者投保产品选择有实力、正规的保险公司,该类公司偿付能力强,并且短期内不会出现突发情况,如资金紧张以及破产等,因此综合实力强劲的保险公司能给予安全感,并且不会造成消费者利益的损失。

· 清楚保险条款

消费者购买商业险,一定要清楚保险条款,因为保险公司关于出险后赔偿的依据取决于保险合同条款,因此在签定合同前,主要内容一定不可以忽视,如保险责任以及免责条款等,确保保险的保障责任和所需一致,且免责条款的具体内容规定,这样出险后消费者心里才能有理有据,有条不紊处理后续事宜,并且快速从保险公司得到赔偿款。

消费者在选择商保产品时一定要根据自己的实际所需决定,并且保险产品一定要选择性价比高的产品,切记,不要盲目跟从。

- 给谁买自己 伴侣 老人 孩子

- 买哪些医疗 意外 重疾 寿险

- 怎么买购买顺序 常见误区

- 投保后咨询 理赔 查保单 退保